Два сценария развития ситуации в мире подготовила аналитическая команда «Тройки Диалог» во главе с главным стратегом Крисом Уифером. Как всегда, плохой и очень плохой. Основные источники новостей на мировой арене известны: США, Европа, Китай. В Америке грядут выборы и ФРС не дает расслабиться. В еврозоне бушует кризис, а Китай бьется с замедляющимся ростом. Правительства мировых держав должны принимать взвешенные, а главное, решительные меры, иначе российский рынок совсем зачахнет.

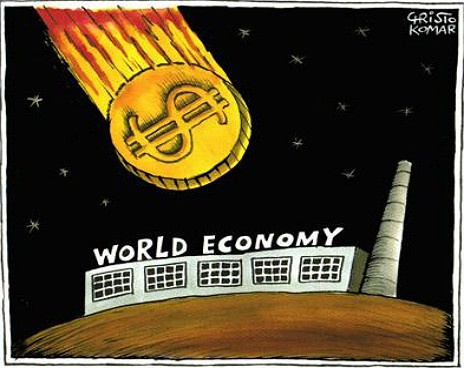

Интерес к российскому фондовому рынку сегодня, как и все последние три года, представляет собой производную от склонности к риску, проявляемой международными инвесторами, напоминает стратег Крис Уифер. «Развивающиеся рынки волатильнее развитых, а российский волатильнее среднего развивающегося. Как следствие, с начала года индекс РТС и курс рубля совершают колебания в том же направлении, что и фондовые индексы и валюты развивающихся стран, но с гораздо большей амплитудой», – отмечает он. Такое положение дел, по мнению стратега, сохранится и в ближайшие месяцы: «Структурное решение долговых проблем еврозоны будет найдено еще не скоро, не скоро возобновится и устойчивый рост ведущих экономик, поэтому текущие перспективы российского рынка строго дихотомичны: вверх – если инвесторы обретут большую уверенность в оздоровлении мировой экономики и перестанут избегать риска, вниз – в противном случае».

Итак, что же для русского хорошо?

США нанесут удар по Ирану. Или хотя бы весь мир продолжит этого бояться. При благоприятном сценарии осенью премия за риск в цене Brent останется высокой из-за опасений, что в преддверии выборов в США может быть нанесен удар по Ирану. Зимой, если удар будет нанесен, то цена нефти может быстро вырасти до $130–140 за баррель, но затем снова снизиться до $100. В любом случае к весне проблема Ирана должна разрешиться тем или иным образом. Если уровень угрозы снизится, то на фоне низкой активности в мировой экономике цена Brent может упасть до $80–85 за баррель в начале 2013 года. Начнется политический кризис в еврозоне. По прогнозу стратега вероятность этого будет высокой весной будущего года. Предшествовать этому должна череда событий, которые уже стартовали: ЦБ продолжает выкуп облигаций, а конституционный суд ФРГ уже ратифицировал стабфонд ESM. Теперь саммит ЕС должен поддержать новое соглашение по Греции, а на декабрьском саммите ЕС должно быть принято решение повысить лимиты по облигациям. Если же Германия займет жесткую позицию в вопросе сокращения расходов, то риски, связанные с Испанией, усилятся, а Греция к весне выйдет из еврозоны, что может укрепить политическое единство в ЕС. Однако, как мы видим, Германия уже начала уступать. Осенью доллар будет слабым. Ослабление доллара США поддержит цены на нефть, сырьевые товары (золото) и рискованные активы. Но ралли вряд ли будет продолжительным, поскольку инвесторы считают стимулирующие меры лишь временной поддержкой. Зимой будем наблюдать возвращение к доллару как «надежному убежищу».

Действия политиков США и Китая начнут внушать оптимизм. Не помешали бы новые стимулирующие меры и оптимистичные заявления Пекина во время последнего переходного периода в преддверии начала работы нового руководства в марте. Весной будем надеяться, что администрация США заблаговременно предпримет более действенные меры для решения проблемы дефицита.

Однако, как уже отмечалось, сценарии из разряда «плохой» и «еще хуже». Так что при таком развитии ситуации ближайшей осенью, зимой и весной Индекс РТС может превысить те максимумы, которых достигал в нынешнем году, однако едва ли поднимется очень высоко, поскольку инициативы центральных банков вызовут лишь непродолжительный всплеск энтузиазма. «Ведь к концу 2012 года вновь усилятся опасения, связанные с долговым кризисом в еврозоне, и ЕЦБ, несомненно, понадобится еще больше денег для выкупа облигаций проблемных стран», – замечает стратег. При втором сценарии – если инвесторы сочтут предложенные меры по восстановлению мировой экономики недостаточными – «отскок произойдет тоже, но будет еще менее продолжительным, чем в первом сценарии, и к концу года индексы опустятся ниже текущих уровней».