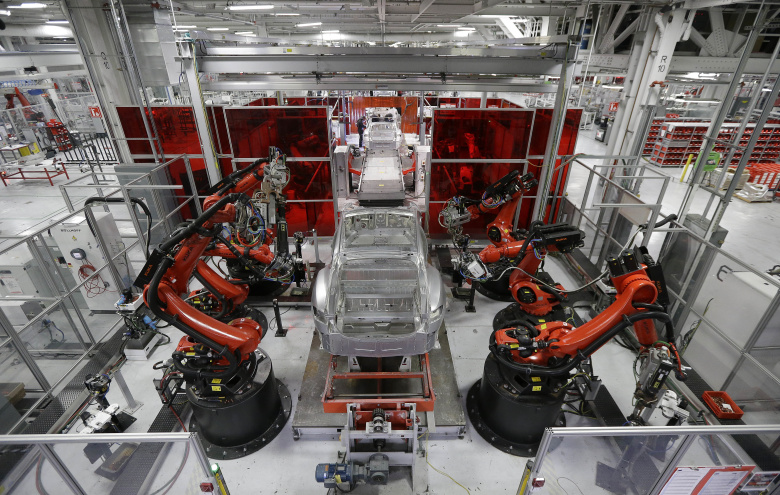

Завод по производству автомобилей Tesla. Фото: Jeff Chiu / AP / TASS

Продолжим разговор о «новой монетарной реальности», а также о том влиянии, которое она может оказать на мировую экономику, если и впрямь окажется новой реальностью.

В прошлой статье я привел набор аргументов в пользу того, что ситуация, когда монетарные власти осуществляют масштабную эмиссию, а инфляция на потребительские товары массового спроса не растет, может сохраняться в развитых странах относительно долго и является равновесной в среднесрочной перспективе. Насколько эта гипотеза соответствует действительности, покажет время. Я сам не полностью в ней уверен. Однако для того, чтобы сделать следующий шаг в оценке возможных перспектив «новой монетарной реальности», мы примем эту гипотезу за исходную.

Вторая важная для дальнейшего рассуждения гипотеза — возможность устойчивого перехода финансовой системы развитых стран из состояния, когда нормой является плата банков и государств за привлечение денег у населения и бизнеса, к ситуации, когда банки взимают с вкладчиков деньги за хранение средств, а правительства не обслуживают госдолг, а зарабатывают дополнительные доходы с выпущенного долга.

Долг, обслуживаемый кредиторами

Отрицательные ставки по банковским вкладам действуют в Японии, Швейцарии и ряде европейских стран уже несколько лет. По состоянию на декабрь 2020 года в мире обращалось на $18 трлн облигаций, по которым по факту кредиторы платили должникам. И это в основном облигации правительств развитых стран. Если говорить упрощенно, за 2020 год инвесторы в такие бумаги вложили что-то между $20 млрд и $100 млрд — за право хранить свои деньги в облигациях правительств.

С учетом того, что у обязательств разной длины доходность разная (у длинных положительная), по результатам 2020 года ни одно правительство еще не оказалось в ситуации, когда выпущенный госдолг приносит казне чистый доход. Однако такие страны, как Германия или Швейцария, уже вплотную подошли к нулевой стоимости обслуживания всего своего долга в целом (в районе 0,1–0,3% годовых). И тенденция продолжается.

Причина подобного положения вещей проста. В развитых странах сегодня довольно эффективно работает антиотмывочное законодательство, а также затруднены любые операции с наличными. Де-факто в большинстве развитых стран никакие крупные покупки за наличные невозможны, да и внести чемодан наличных на счет в банке непросто. В этой ситуации у состоятельных людей очень мало ликвидных альтернатив хранению денег в банке или финансовых инструментах.

У банков всегда есть выбор: привлечь деньги у населения или у ЦБ. Работа с деньгами населения требует содержания дорогостоящей инфраструктуры, например, сети отделений. Оценивая издержки, банк всегда возьмет деньги населения только под более низкий процент в сравнении с деньгами, которые он может взять в ЦБ. Если ЦБ принимает решение о нулевой или даже отрицательной ставке, по которой он выдает деньги банкам, то ставка по депозитам населения автоматически становится отрицательной.

Если состоятельный человек стремится к минимизации рисков, то альтернативы банковским вкладам и облигациям правительств / крупных компаний у него нет. Пользуясь этим, банки начинают взимать плату за хранение денег. За хранение золота в ячейке клиенты платят — почему бы не платить за хранение денег на счету?