REUTERS / Thomas Peter

Судя по последним событиям на финансовых рынках, основные игроки готовятся к затяжному «медвежьему» периоду низких цен на минеральное сырье. Так, доклад, опубликованный на днях группой Investec, уверяет, что мир входит в эпоху низких цен на нефть и металлы. Причем конца этой эпохе автор доклада пока не видит. Публикация уже вызвала подобие шока. Например, 28 сентября акции компании Glencore – в предыдущие годы одного из лидеров роста среди трейдеров и производителей металлов и нефти – упали в цене на 29% за один день. Аналитики продолжают спорить о будущем: о спросе и предложении на сырье, о котировках и глобальных рынках. Но с точки зрения экономической политики в нефтяных странах полезнее не пытаться предсказать будущее, а заглянуть в прошлое. Уроки резкого падения цен на нефть в 80-е годы прошлого века весьма полезны.

В медвежьем логове. Лидеры роста в эпоху низких цен

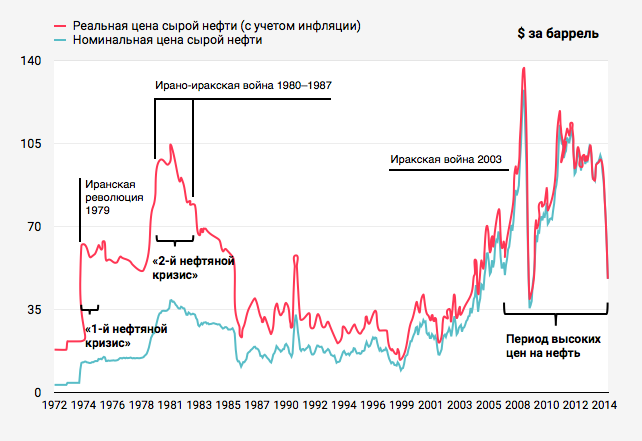

Первого февраля 1979 года аятолла Хомейни спустился по трапу в аэропорту Мехрабад, вернувшись на родину после долгого изгнания и победы исламской революции. Вскоре в Иране началась вторая волна нефтяной национализации, что привело к резкому сокращению добычи. Это вызвало панику на нефтяных рынках, которая усугубилась с началом ирано-иракской войны в 1980 году, – добыча в Иране тогда на какое-то время практически встала. Все это привело к резкому повышению нефтяных котировок – так называемому второму нефтяному кризису. (Первый нефтяной кризис был спровоцирован в 1973 году войной Судного дня и нефтяным эмбарго арабских стран против Запада.) В результате за семь лет с конца 1973 по начало 1981 года номинальная цена нефти в общей сложности увеличилась в 12 раз, с $3,22 до $38,85 за баррель.

Женщины из военизированных подразделений Басиж, Тегеран, 1988

Getty Images / Kaveh Kazemi

К январю 1981 года стало понятно, что нефтяной рынок чрезвычайно перегрет. Острая реакция рынка на ближневосточные конфликты в предшествующие 70-е годы оказалась излишне эмоциональной: падение добычи в Иране и Ираке компенсировали другие страны-экспортеры, сумевшие быстро нарастить производство и насытить мировой спрос. В итоге началось самое значительное падение котировок в истории: в номинальном выражении с 1981 по 1986 год они сократилась в 3,6 раза. В реальном выражении, то есть в пересчете на инфляцию, цены вернулись ровно на тот уровень, с которого начался их рост в 1973 году. По сути, нефтяной цикл завершился.

Реальная и номинальная цена нефти (данные по месяцам) с 1972 г.

Источник данных: EIA

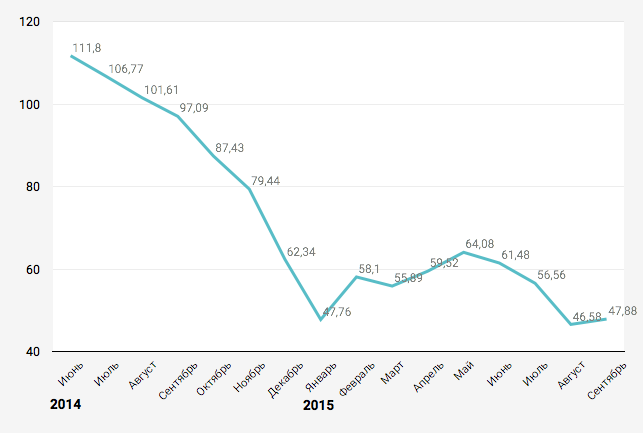

Начиная с июня прошлого года цены на нефть сократились на 57%. Спад 80-х годов был более глубоким – 72%. Как в номинальном, так и в реальном выражении цены в 1986 году были существенно ниже нынешних. Причем последующие пятнадцать лет они колебались незначительно. Именно этот факт заставляет многих аналитиков говорить о том, что сегодняшние котировки еще не пробили дно – им есть куда падать. У ценовой динамики тогда и сейчас много общего. Именно поэтому экономические уроки 80-х столь актуальны сегодня – они позволяют понять возможные сценарии развития нефтяных экономик под воздействием низких цен на нефть.

Цена сырой нефти Brent. Средняя за месяц с июня 2014 по сентябрь 2015

Источник данных: EIA

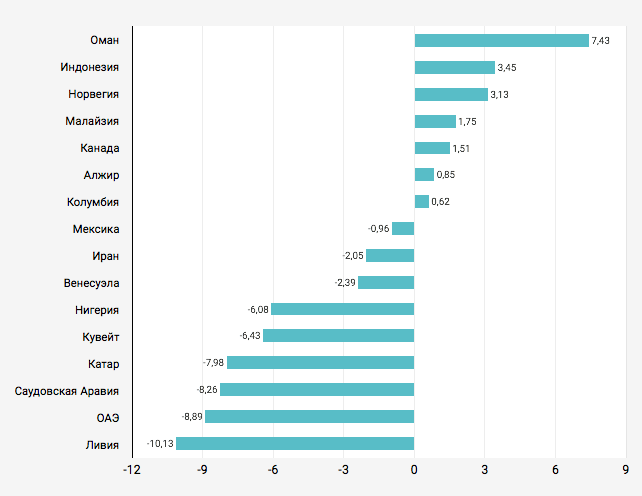

Многие из стран-экспортеров испытали в 80-е годы серьезный экономический шок, а некоторые до сих пор не сумели от него до конца оправиться. Это логично – в этих странах за счет падения цен на основной экспортный товар резко сократился приток денег в бюджет и в экономику в целом. Как следствие, в большинстве стран-экспортеров в 1981–1986 годах наблюдался экономический кризис, так как темпы роста среднедушевого ВВП были отрицательными. Однако были и исключения: в пяти странах-экспортерах даже в период резкого падения цен на нефть наблюдался положительный рост, превышающий 1% ВВП. Это Оман, Индонезия, Норвегия, Малайзия и Канада.

Средний годовой рост ВВП на душу населения в странах-экспортерах нефти в 1981–1986 гг.

Источник данных: Всемирный банк

Центр сырьевой экономики РАНХиГС проанализировал причины роста в этих странах. Результаты данного исследования были представлены на презентации 24 сентября. Коротко говоря, основных стимулов роста три: наличие стабфондов, увеличение добычи нефти и газа и опора на сильные институты.

Стабфонды. Сбережения на черный день

Четыре из пяти стран использовали часть доходов от нефти для стабилизации экономики еще до снижения цен в 80-х годах. В Малайзии первый специальный пенсионный фонд, аккумулирующий часть доходов от продажи нефти, был основан еще в 1951 году, а в 1978 году был создан государственный инвестиционный фонд Permodalan Nasional Berhad. В 70-е и 80-е Норвегия реализовала специальную государственную программу погашения внешнего долга на средства от нефтяных доходов, а в 1990 году создала Стабилизационный нефтяной фонд (позднее переименован в Государственный пенсионный фонд). В 1976 году в канадской нефтяной провинции Альберта был создан суверенный фонд Alberta Heritage Savings Trust Fund. В Омане Государственный общий резервный фонд был сформирован в 1980 году. Исключение составила Индонезия – она присоединилась к «клубу бережливых» только в 2006 году.

Стабфонды – единственная из трех позиций в этом списке, напротив которой Россия может поставить галочку

При правильном использовании и должной самодисциплине стабилизационные фонды могут быть полезным инструментом экономической политики. Стабфонды – единственная из трех позиций в этом списке, напротив которой Россия может поставить галочку. До сих пор Резервный фонд и Фонд национального благосостояния служили в России довольно эффективным уравновешивающим инструментом и запасным ресурсом на черный день. Во многом именно благодаря этим накоплениям российской экономике удалось пережить финансовый кризис 2007–2008 годов. К тому же тогда экономику спас отскок нефтяных цен. В этот раз на него рассчитывать не приходится. Проблема в том, что средства фондов быстро тают. Оставшихся в них денег будет недостаточно для того, чтобы пережить затяжной кризис, вызванный падением сырьевых котировок и усугубленный санкциями. Российской экономике срочно нужны дополнительные стимулы и внутренние ресурсы роста. Опыт успешных нефтяных стран в 80-е годы подсказывает, где искать.

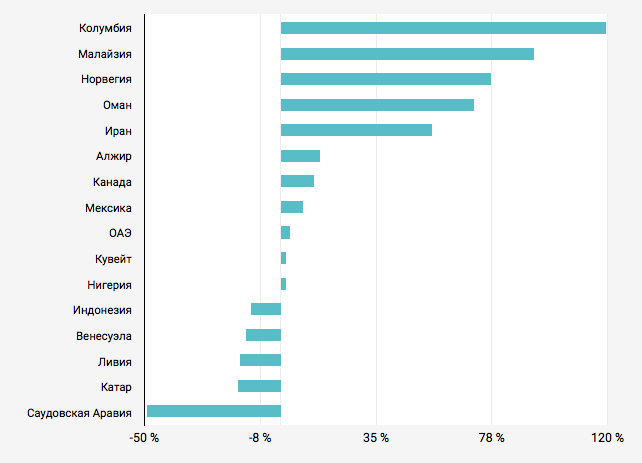

Рост добычи нефти и газа

Увеличение физических объемов производства может частично или даже полностью компенсировать сокращение доходов от снижения цен. Оман, Канада, Норвегия и Малайзия увеличили добычу нефти в 1981–1986 годах (последние две – почти удвоили). Индонезия сделать этого не могла, так как была единственной страной в этой группе, которая на тот момент входила в ОПЕК и вынуждена была соблюдать квоты картеля по экспорту нефти (позже Индонезия покинула ОПЕК). Индонезия частично компенсировала эти потери почти двукратным увеличением добычи газа. Добычу газа за тот же период также существенно нарастили Малайзия и Оман. В Норвегии газовый бум начался несколько позже – он стал одной из движущих сил экономического роста страны в период низких цен на нефть в 80-е и 90-е.

Рост добычи нефти в 1981–1986 гг.

Источник: Всемирный банк

Как показывает опыт, возможность быстро наращивать добычу есть далеко не у всех производителей. Для этого нужно высокое качество управления и стратегическое планирование. Компании должны заблаговременно инвестировать в геологоразведку, а также заботиться о повышении коэффициента извлечения нефти (КИН). Такой подход принципиально отличается от логики «жить сегодняшним днем», предполагающей, что цена будет расти вечно. К сожалению, именно эта логика доминировала в России в период рекордно высоких цен на нефть.

В результате у России сегодня нет возможности компенсировать падение доходов путем увеличения добычи, как делали другие страны в прошлом. Это подтверждают и в правительстве: «При нынешних ценах на нефть вполне естественно снижается объем инвестиций в труднодоступные месторождения, в отдельные новые проекты. Поэтому объемы добычи расти не будут», – заявил недавно вице-премьер Аркадий Дворкович. В России наиболее вероятен сценарий снижения добычи, о чем после введения санкций стали открыто говорить представители российских нефтяных мейджоров. В частности, заместитель гендиректора «Лукойла» Леонид Федун предсказал падение на 7% в течение четырех-пяти лет.

Усиление институтов и либерализация экономики

В пятерке рассматриваемых стран в 80-е годы политические системы сильно различались – например, только Канада и Норвегия были демократиями. Зато эти страны объединяли относительно высокие места в индексе экономической свободы, одном из старейших рейтингов институционального развития, который публикует Институт Фрейзера.

Канада стабильно занимала в этом индексе лидирующие позиции (5-е в 1980 году, 6-е в 1990 году). Отказавшись от политики импортозамещения и освободив экономику, в 80-е и 90-е годы Малайзия также попала на ведущие места в рейтинге – 13-е и 15-е места соответственно. В 1981 году в Норвегии левых социал-демократов у власти сменило правительство сторонников рыночных реформ. Сменив курс, Норвегия перебралась с 36-го места в 1980 году на 21-е в 1990-м. После частичной экономической либерализации в период «нового порядка» Мухаммеда Сухарто Индонезия за десятилетие поднялась с 62-го на 37-е место. В 1980 году Омана в рейтинге не было, но к 1990 году после реформ султана Кабуса бен Саида он попал на высокое 34-е место, оставив позади большинство соседей среди арабских стран.

Характерно, что, если взглянуть на более длительный период относительно низких цен на нефть с 1980 по 2000 год, то среди лидеров роста остались все те же пять стран-экспортеров с более сильными институтами. Из этого можно сделать вывод, что сильные институты позволяют странам добиваться долгосрочного роста вопреки неблагоприятной экономической конъюнктуре. Россия сильно отстает в институциональном развитии. В индексе экономической свободы она занимает 99-е место из 157, а в индексе коррупции замыкает список (136-е из 157).

Чтобы выйти на долгосрочный рост, важно найти институциональное решение. Сильные институты позволяют не только увеличивать добычу и эффективность, но также диверсифицировать экономику, когда инвестиции в нефть, газ и металлы приносят меньший доход из-за падающих цен. Хорошая новость в том, что у нас еще есть время перенять успешный опыт: судя по всему, с низкими ценами нам предстоит жить еще долго.