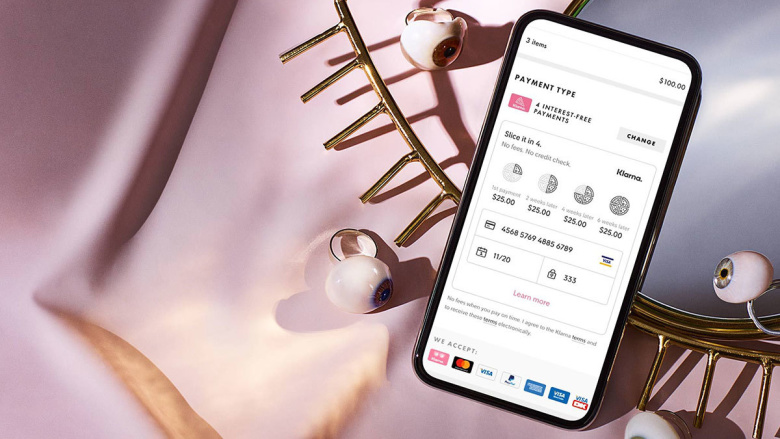

Фото: Klarna

За минувший год индустрия финтеха прошла несколько этапов изменений – от кризиса и тревожного ожидания в первые месяцы 2020-го к последующему рекордному росту во втором полугодии. Общий объем инвестиций на рынке снизился, но венчурные компании вложили в финтех-стартапы больше денег, чем за все прошлые годы (за исключением рекордного 2018-го). Количество мегасделок также достигло максимума именно в 2020-м, и активность на венчурном рынке продолжает расти.

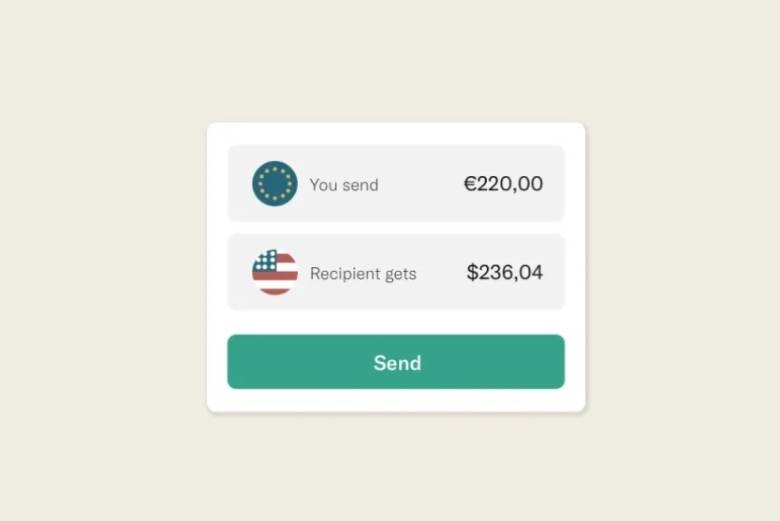

Параллельно с этим выросло число коллабораций: финтех-стартапы заключали партнерства как между собой, так и с крупными банками и корпорациями. Например, необанк N26 позволил клиентам проводить валютные платежи через сервис TransferWise, крупный банк BBVA начал сотрудничать с Google Pay, а Visa и Mastercard заключили партнерство с Payoneer, Moneyveo и Gemini. Нормой становится не изолированность и конкуренция, а партнерство и кооперация. Также увеличилось число экосистем и суперприложений, которые объединяют в себе комплекс услуг для разных групп клиентов.

Фото: N26

Как отмечают аналитики KPMG, пандемия изменила привычные правила игры, причем во всех отраслях. Изменения затронули не только игроков индустрии, но и рядовых пользователей. Так, только в России число онлайн-платежей в 2020-м году выросло на 40%, а доля клиентов, которые пользуются мобильным банкингом, достигла максимума. Малый и средний бизнес также стал быстрее подключать финтех-услуги – например, российский рынок мобильного эквайринга только за первое полугодие 2020-го вырос вдвое по сравнению с аналогичным периодом 2019-го. В целом оборот денежных онлайн-переводов по итогам 2020-го увеличился в девять раз по сравнению с прошлым годом.

Трансформации в отрасли происходят как в микро-, так и в макромасштабе. И многие события окажут влияние на рынок в долгосрочной перспективе – через 5–7 лет. Это касается и новых инициатив со стороны регуляторов. Так, именно в 2020-м году в РФ приняли закон о финансовых маркетплейсах, а в декабре Центробанк пообещал упростить допуск игроков на финансовый рынок. Разберемся, как события 2020–2021 года повлияют на финтех-индустрию в ближайшем будущем.

Развитие lifestyle-банкинга

Еще 10 лет назад невозможно было представить, что банковское приложение объединит в себе не только финансовые услуги, но и службы доставки и такси, страхования и медицины, а также функционал соцсетей. Пользователи четко разграничивали лайфстайл-сервисы и финансовые услуги. Сегодня эта грань стирается – во многом благодаря распространению бизнес-модели экосистем и суперприложений. Диверсификация позволяет банкам и финансовым платформам собирать больше сведений о клиентах и формировать более цельный портрет аудитории.

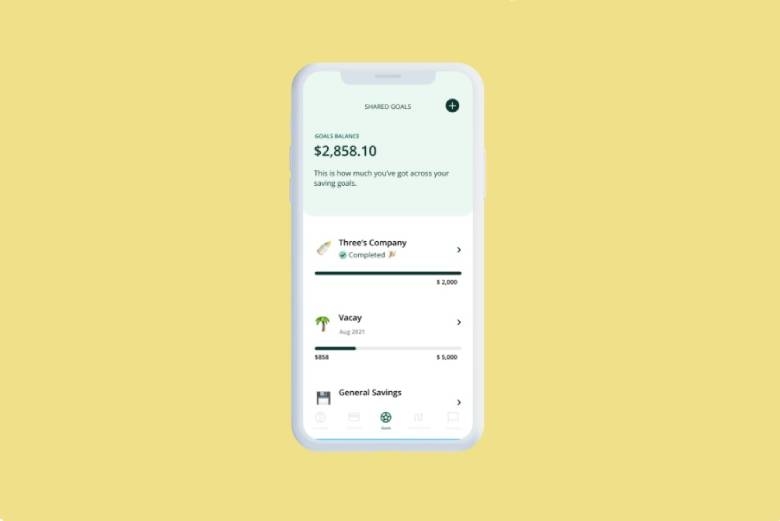

Этот тренд хорошо иллюстрирует пример американского финтех-стартапа Zeta, который создает платежные сервисы для ведения совместного бюджета. Однако компания этим не ограничивается – она также дает клиентам рекомендации по совместному управлению деньгами, учит избегать рисков и грамотно выстраивать отношения. Фактически Zeta одновременно решает и финансовые, и личностные вопросы клиентов, что нетипично для традиционных банков.

Фото: Zeta

Сервисы лайфстайл-банкинга стараются предвосхитить потребности клиента и предложить продукт в нужное время и в нужном месте. Так, на многих e-commerce площадках можно купить товар в рассрочку – услугу предоставляет не сам магазин, а его партнер. Например, шведский сервис Klarna, который недавно привлек $650 млн и стал самой дорогой финтех-компанией Европы, позволяет совершать покупки по принципу «купи сейчас, плати потом» – причем это касается даже недорогих товаров, вроде книг и косметики. Задача лайфстайл-сервисов – это бесшовная интеграция, которая превращает финансовые операции любой сложности в простой и понятный механизм. Слияние между банковскими и нефинансовыми сервисами продолжится и в будущем, а предложения станут более персонализированными. Финуслуги будут незаметно сопровождать клиента на всех этапах, адаптируясь и подстраиваясь под его потребности.

Развитие нишевых сервисов

Благодаря развитию Open API и платежных технологий запустить нишевой финансовый продукт стало проще, чем когда-либо прежде. Модель Fintech-as-a-Service также стала драйвером тренда – на рынке становится все больше независимых поставщиков услуг, поэтому даже малый бизнес может использовать качественные платежные решения без больших затрат.

Скорость внедрения новых решений тоже увеличилась. Недавний пример – социальная сеть Clubhouse, популярность которой резко возросла в начале 2021 года. Компания быстро оценила перспективы роста и уже в апреле подключила собственный платежный сервис. У Facebook, Instagram и Twitter на такой релиз уходили годы, а сегодня интеграцию можно настроить за несколько недель.

В то же время финтех-компании накопили достаточно сведений о своей аудитории, чтобы предлагать все более релевантные продукты, целенаправленно занимать ниши и исследовать новые юз-кейсы, а не ограничиваться отдельными сегментами.