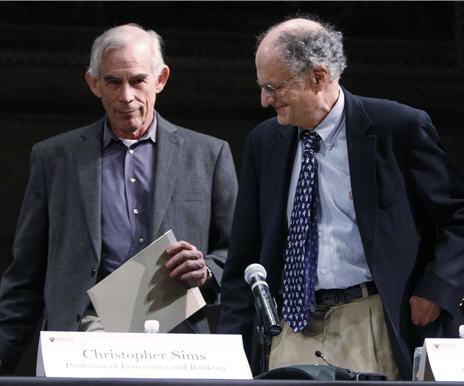

Кристофер Симс (слева) и Томас Саржент. Фото: REUTERS/Tim Shaffer

Итак, объявлением лауреатов по экономике в понедельник закончилась очередная нобелевская неделя. Премию Sveriges Riksbank, старейшего центрального банка в мире, в память Альфреда Нобеля присудили американцам Томасу Сардженту из университета Нью-Йорка и Кристоферу Симсу из Принстона за «эмпирические исследования причины и следствия в макроэкономике». НАКАНУНЕ Как всегда, в преддверии события не было недостатка в прогнозах, как предлагаемых известными экономистами и обозревателями, так и информационными агентствами и даже специально организованными рынками предсказаний. Агентство Thomson Reuters, которое с 1989 года определяет списки потенциальных лауреатов на основе цитируемости опубликованных работ исследователей, известный российский экономист, профессор РЭШ, Константин Сонин, а также Олаф Шторбек, блогер и экономический обозреватель ведущей бизнес-газеты на немецком языке Handelsblatt, среди возможных кандидатов называли Анн Крюгер из университета Джона Хопкинса и Гордона Таллока из университета Джорджа Мейсона (оба – США) – за теорию борьбы за ренту. Однако наибольшие шансы и Сонин, и Шторбек, а также гарвардский рынок предсказаний все же отдавали Роберту Шиллеру, профессору Йельского универcитета, за его вклад в теорию поведенческих финансов. Все эти прогнозы, однако, оказалиcь «мимо денег». Причем, в буквальном смысле в случае с гарвардским «рынком прогнозов» (predictions market), который в третий раз в истории был специально организован экономистами ведущего американского университета с целью выявить наиболее вероятного лауреата. Подобные рынки предсказаний – чрезвычайно популярный в последние несколько лет способ получения достоверных прогнозов тех или иных событий. На таких спекулятивных рынках торгуются активы вроде «Нобелевским лауреатом 2011 станет Бен Бернанке» и т.п., а их цены могут быть интерпретированы как вероятности того, что данный кандидат получит премию. Считается, что с приближением «момента истины» предсказания становятся все более достоверными, а их точность выше, чем точность простых социологических опросов и опросов мнений экспертов. Обладатели победившего контракта получают всю капитализацию рынка. К сожалению, в этом году по легальным соображениям Гарвардский университет вынужден был закрыть рынок еще в субботу. Однако по состоянию на пятницу, самыми дорогими контрактами на рынке были: «никто правильно не угадает лауреата» – 9,6% и «Роберт Шиллер» – 8,1%. Контракты «Том Сарджент» и «Крис Симс» замыкали двадцатку самых дорогих контрактов с ценами-вероятностями 1,7% и 1,4%, соответственно. Такую же вероятность получения премии рынок приписывал и Бену Бернанке. Справедливости ради отмечу, что Константин Сонин в своем прогнозе на Slon был частично прав, не только осторожно упомянув имя одного из лауреатов, Кристофера Симса, но также отметив что премии по эконометрике давно не присуждались (последний раз в 2003-м году). Том Сарджент и Крис Симс получили премию за независимые исследования причинно-следственных связей и методики их определения в прикладной макроэкономике. Хотя основные работы по этой теме Сарджентом и Симсом были написаны в 1970-х – середине 1980-х годов, они до сих пор служат основой современных моделей. Лауреаты разработали методы более точной оценки экономических политик и их временного эффекта. ПРИЧИНА И СЛЕДСТВИЕ Споры о методологии в экономике настолько же стары, насколько стара сама дисциплина. Еще в XIX веке британский мыслитель и экономист Джон Стюарт Милль отмечал, что многие из практикующих политическую экономию на самом деле обладают ложными представлениями о том, чем их наука занимается, а также используемых ею методах. В то же время, Милль отмечал, что на деле часто гораздо проще что-то делать, чем объяснить, как это нужно делать, и что, видимо, формирование четкого представления о методологии, описание нужных методов не является необходимым условием для прогресса экономической науки. Любопытно, что по словам известного современного эконометриста Пейгана, вплоть до середины 1970-х годов было сложно, если не невозможно, найти доходчивое объяснение того, какие методы являются принципиальными для эконометрических исследований, т.е. частью науки, изучающей количественные и качественные взаимосвязи с помощью математических и статистических моделей. Казалось, что до середины 1970-х годов эконометристы слепо «что-то делали», в духе объяснения Милля. Все, однако, изменилось во второй половине 1970-х годов. При взгляде на исторические данные различных макроэкономических переменных, таких, как правительственные расходы, уровень процентной ставки, уровень инфляции и т.п., причины всегда сложнее различить, чем следствия. Однако, в конце 1970-х многим исследователям казалось, что экономическая теория уже способна адекватно описать причинно-следственные связи, в то время как превалирующая эконометрическая наука плетется позади. Где-то с 1975 года сразу несколько ученых: Симс, Хендри, и Лимер – предприняли попытку создать методологию для эконометрических исследований. ТРИ ЭКОНОМЕТРИСТА, ТРИ МЕТОДА Методология Дэвида Хендри оказалась несколько старомодной, поскольку опиралась на методы исследований «старой школы». Основной ее характеристикой было использование концепции частичного, а не общего экономического равновесия, что на практике означало, что некоторые переменные, лежащие в основе какого-либо события, на самом деле могли быть произвольно отнесены исследователем в категорию причин, в то время как в реальности они являлись следствием. Так например, снижение процентной ставки центральным банком могло быть не причиной увеличения инфляции, а следствием ожидания ЦБ низкой инфляции в какой-то другой период времени. Методология Эдварда Лимера была более современной, базировалась на методах байесовского анализа, однако сложность ее формулировки затрудняла применение на практике его идей. Наконец, в январе 1980 года Кристофер Симс в журнале Econometrica опубликовал статью «Макроэкономика и реальность». В ней он предположил новое стратегическое видение эконометрического анализа макроэкономических моделей. В частности, он предположил, что взаимозависимость действий должна являться неотъемлемой характеристикой прикладных экономических моделей. Следовательно, оценка экономических политик и их следствий на основе эконометрических моделей должна осуществляться в рамках моделей, предполагающих подобную взаимосвязь. Предположение Симса было революционным для того времени, поскольку шло вразрез с принятыми методами оценки систем эконометрических уравнений. Иными словами, Симс указывал на то, что, например, данные по уровню потребления, предложению труда и размещению инвестиций в портфеле являются внутренними параметрами системы, и все они влияют друг на друга. Далее, применительно к системной оценке эффекта той или иной экономической политики, Симс предложил процедуру распознавания того, какие эффекты являются внешними для системы, а какие – внутренними. Его анализ, получивший название «реакция на импульс» (impulse-response) позволил определить фундаментальные изменения в экономике (т.е. лежащие в основе всех других изменений), и отслеживать во времени реакцию экономики на подобные изменения. По ходу дела метод Симса отфильтровывал второстепенные изменения – реакцию одних переменных на изменения других переменных, которые, на самом деле, были вызваны тем самым, основным фундаментальным шоком. «ПРИКЛАДНОЙ» МАКРОЭКОНОМИСТ Тем временем над вопросами адекватной оценки следствия экономических политик параллельно работал макроэкономист Томас Сарджент. В начале 1970-х годов Сарджент вместе с нобелевским лауреатом 1995 года Робертом Лукасом стоял у истоков революционного подхода к макроэкономике, связанного с концепцией рациональных ожиданий. Данная концепция предполагает, что экономические агенты действуют рационально, и, следовательно, не ошибаются систематически, предсказывая будущие значения цен, уровня инфляции и проч. Сейчас этот взгляд на экономику подвергается сильной критике в связи с мировым экономическим кризисом (об этом – ниже), однако в начале 1970-х годов адекватный учет ожиданий при эконометрической оценке моделей отсутствовал, как я упомянул выше при описании методологии Хендри. Одна из самых важных работ Сарджента, опубликованная в августе 1971 года в Journal of Money, Credit and Banking как раз иллюстрировала важность учета рациональных ожиданий в эмпирических и эконометрических исследованиях. В частности, в ней он показал, что стандартный в то время эконометрический тест естественного уровня безработицы абсолютно не верен. Помимо эконометрических исследований естественного уровня безработицы Сарджент занимался оценкой эффекта нейтральности реальных процентных ставок по отношению к спросу на деньги, динамическому спроса на труд, гиперинфляции. К 1980 году совместно с Ларсом Хансеном он разработал новые эконометрические методы для оценки моделей рациональных ожиданий, которые, как и методология Симса, учитывают взаимосвязь переменных модели и стремятся отделить причину от следствия в статистических данных. Вклад Симса и Сарджента в эконометрическую науку взаимодополняем. В то время как Симс разработал методы для определения и оценки эффектов временных и неожиданных изменений в экономических политиках (изменения в уровне процентных ставок, бюджетного дефицита и т.п.), Сарджент фокусировался на структурных изменениях в правилах проведения экономических политик (таргетируемый уровень инфляции, правила по формированию бюджета, и т.д.) при учете определенных, рациональных действий агентов. ЗАСЛУЖЕН ЛИ «НОБЕЛЬ » Как я отметил выше, в условиях настоящего экономического кризиса гипотеза рациональных ожиданий Сарджента-Лукаса подвергается жесточайшей критике, поскольку одним из прямым следствий ее применения является другая гипотеза – «эффективности рынка», согласно которой пузыри на финансовых рынках не должны образовываться. Однако даже эта критика не умаляет заслуг Сарджента. Во-первых, в реальности поведение агентов на товарных рынках, в отличие от финансовых, дает достаточно оснований верить в то, что те рынки достаточно эффективны (в развитых экономиках), и принцип рациональных ожиданий там вполне применим. Во-вторых, «Нобелевка» 2011 года досталась ему и Симсу за переворот в макроэконометрике, – создание абсолютно нового подхода к практической оценке теоретических моделей. И, наконец, вклад как Симса, так и Сарджента, может быть отчасти оценен в свете принципа рефлексивности в экономике, апологетом которого является Джордж Сорос. Принцип рефлексивности отвергает теорию равновесия и утверждает, что цены на финансовые активы не только являются отражением фундаментальных факторов состояния экономики, но также и сами влияют на эти факторы. Эта взаимосвязь ведет к изменению ожиданий, и самоусиливающимся тенденциям на рынках. Последние, в свою очередь, могут увести рынок от равновесия и привести его к краху. В то время как ни Сарджента, ни Симса не отнесешь в лагерь «рефлексивистов,» в свое время, в эконометрике они сделали первый шаг к тому, чтобы отличить на практике причину и следствие, т.е. именно то, к чему и привлекают внимание рефлексивисты. Так что у меня лично нет сомнений в том, что даже рефлексивисты оценят решение Sveriges Riksbank по достоинству.