Пессимистические настроения среди участников европейского рынка газа в последние полгода усиливаются, и действительно, ситуация выглядит довольно тяжелой. Рынок изменился безвозвратно, и для того, чтобы успешно работать на нем, России неизбежно придется адаптироваться к этому. В противном случае стремление любой ценой придерживаться традиционной стратегии может привести в долгосрочной перспективе к существенному сокращению рыночной доли, объемов поставок и экспортной выручки при продаже российского газа в Европу.

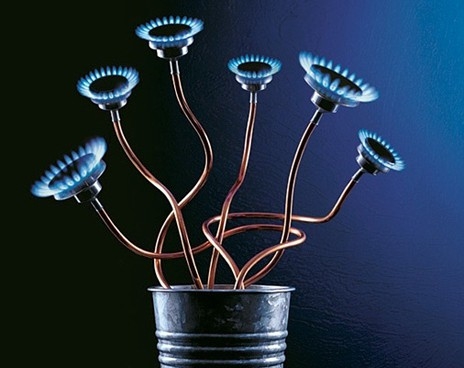

Исследование, проведенное Энергетическим центром бизнес-школы «Сколково», показывает, что газовый рынок Европы переживает сейчас своеобразный «фазовый переход». Радикальные изменения претерпевают все фундаментальные факторы: спрос, предложение, ценообразование и регулирование, и все эти изменения ведут к усилению конкуренции для российского газа.

Прежде всего, сам рынок оказывается меньше, чем ожидалось: докризисные прогнозы европейского спроса на газ были чересчур оптимистичны. Еще до кризиса спрос в Европе (за исключением ее части) рос не более чем на 1% в год. А кризис и вовсе спутал все карты: в 2011 году спрос упал на 9%, оказавшись даже ниже, чем в провальном 2009 году. По нашему мнению, есть серьезные основания полагать, что стагнация европейского спроса – это долгосрочный тренд, связанный с насыщением рынка и уменьшением привлекательности газа в электроэнергетике (основном секторе роста спроса).

Низкий спрос на электроэнергию (в 2011 году он снизился на 0,4%, а среднегодовой прогноз роста до 2016 не превышает 1,4%,) рост субсидируемой альтернативной генерации и относительно высокие цены на газ по сравнению с углем ограничивают рост потребления газа. Новые эффективные газовые станции в Северо-Западной Европе закрываются, взамен них загружаются старые угольные. Конечно, это радикально противоречит всем экологическим целям ЕС, однако в данном случае верх берет чисто экономический расчет: при нынешних ценах газ слишком дорог для использования в электроэнергетике, а цены на квоты CO2, которые должны были бы корректировать эту ситуацию, упали в последний год до исторического минимума.

С другой стороны идет быстрое расширение предложения газа. В последние годы резко выросли объемы поставок СПГ в Европу, уже сегодня обеспечивающие около 20% всего европейского импорта. А в долгосрочной перспективе России придется конкурировать и с новыми поставщиками СПГ: после 2015 года ожидается следующая волна роста глобального предложения СПГ за счет запуска проектов в Австралии, Северной Америке и Восточной Африке. Европа может рассчитывать также на сетевой газ из Каспийского региона.

При этом ниша для дополнительных поставок на европейском газовом рынке до 2017 года отсутствует: весь спрос полностью покрывается в рамках действующих долгосрочных контрактов. К 2020 году ниша достигает 50 млрд кубических метров, и лишь после 2025 года она начинает стремительно расширяться. Но, по нашим расчетам, к 2020 году на эту рыночную нишу будут претендовать свободные объемы газа со всего мира в размере более 270 млрд кубометров. Таким образом, уже в ближайшие годы конкуренция на европейском рынке газа резко вырастет и ситуация для поставщиков будет только хуже с каждым годом.

Главного поставщика – Россию – это должно беспокоить больше остальных. Но пока, к сожалению, российский газ c коммерческой и политической точек зрения все менее привлекателен для Европы. «Старые» месторождения, которые были основой отечественной газовой экспансии, уже давно находятся в стадии падения добычи. А «новый» российский газ, который будет добываться в результате реализации сложных проектов на Ямале и Штокмане, будет иметь минимальную рентабельность на европейском рынке в связи с очень высокими затратами на производство. Увеличение транспортных затрат на доставку газа из-за роста внутренних транспортных тарифов также ухудшает конкурентоспособность российского газа. А учитывая отстаиваемую «Газпромом» традиционную систему ценообразования с привязкой к ценам на нефтепродукты, российский газ представляется сейчас для покупателей едва ли не наиболее дорогостоящим на рынке.

Дело в том, что главная коллизия на европейском рынке сейчас – это вопрос о принципе ценообразования: ряд поставщиков (включая Россию) настаивают на сохранении действовавшей в течение полувека привязки газовых цен к ценам на нефтепродукты. Потребители же требуют не зависящего от дорогой нефти определения цены на газ, которая отражала бы баланс его спроса и предложения в Европе. 20 европейских компаний обращались к «Газпрому» с требованием пересмотреть принципы ценообразования, 10 из них – дважды. Сейчас, когда спотовое ценообразование распространилось уже более чем на половину поставляемого на рынок газа, вряд ли удастся повернуть процесс перехода на спот вспять. Однако «Газпром» всячески тормозит этот процесс – его политика в отношении пересмотра контрактов основывается на принципе максимально отложенного предоставления минимально приемлемых для покупателей скидок в рамках «специальных» двусторонних отношений с разными странами-клиентами при сохранении нефтяной индексации. Это пока позволяет защитить старый механизм ценообразования, но совсем не способствует росту привлекательности российского газа для покупателей. Мы держим высокие цены, но теряем объемы поставок – и будем терять с гораздо большей скоростью через несколько лет.

Существуют различные варианты развития событий и реагирования на происходящие процессы. Россия может продолжать стратегию пост-фактум адаптации путем предоставления ограниченных уступок покупателям, жестко противодействуя при этом переходу на спотовое ценообразование. Данная стратегия может быть наиболее выигрышной в среднесрочной перспективе – в ближайшие три года выхода новых поставок на рынок не ожидается, а сроки действия основных контрактов «Газпрома» истекают только после 2022 года. Однако необходимо понимать, что в случае сохранения приоритета высоких цен, российские экспортные объемы вряд ли превысят 150-180 млрд кубометров ежегодно до 2025 года – тогда, исходя из этого предположения, стоит уточнять инвестиционную программу отрасли.

Но самое главное – в перспективе после 2015 года на рынке возможны радикальные перемены как со стороны спроса (его замедление в ответ на высокие индексируемые по нефти цены), так и со стороны нового предложения. И тогда уже стремление любой ценой придерживаться традиционной стратегии может привести к существенному сокращению рыночной доли, объемов поставок и экспортной выручки при продаже российского газа в Европу.

Альтернативой может стать постепенный переход к спотовому ценообразованию, как бы ни было оно противно российскому монополисту. Россия может договориться с покупателями о «выкупе» долгосрочных контрактов и затем осуществлять одновременную оптимизацию цен и объемов в зависимости от текущей рыночной конъюнктуры. В этом случае для сохранения рыночных позиций «Газпрому» придется соглашаться на цены, обеспечивающие конкурентоспособность газа в электроэнергетике и обеспечивать большую гибкость поставок. Тогда основной упор в стратегии развития отрасли должен делаться на контроль затрат на добычу и транспортировку газа, а также, с учетом возникновения высоких рисков для новых дорогостоящих проектов, на их государственное стимулирование и поддержку. Вполне возможно, что от части проектов, которые не окупаются при таком уровне цен, целесообразно будет и вовсе отказаться.

Решение всех этих вопросов фактически означает необходимость разработки совершенно новой экспортной стратегии России в газовой сфере – стратегии, к которой руководство «Газпрома» не привыкло, которую оно не одобряет. Но Европа в том, что касается газа, скоро станет «рынком покупателя», а не «рынком продавца», как сейчас. И нам придется изменить свой подход, свое мышление для того, чтобы эффективно действовать в этих новых условиях.