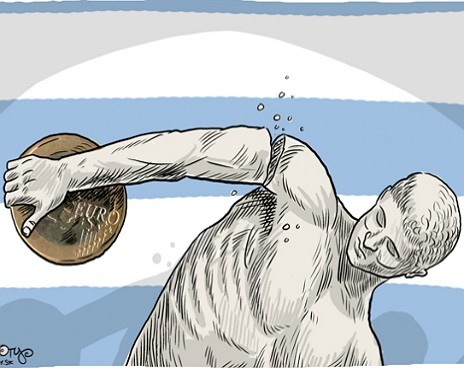

Распад еврозоны сулит немало неприятностей российской экономике, предсказывают аналитики «Ренессанс Капитала». В случае управляемого выхода Греции из еврозоны (Grexit) экономический рост в России в следующем году замедлится с 4,5% до 2,9%. Неуправляемый выход Греции приведет к снижению ВВП на 0,2%. Самые неблагоприятные последствия могут быть при выходе из еврозоны Испании (Spexit) – экономика впадет в депрессию, и российский ВВП упадет на 5%.

Сценарии распада еврозоны для России

Источник: Росстат, оценки Ренессанс капитала»

В случае управляемого выхода Греции нас ожидает всего лишь умеренная рецессия. Если же эффект домино охватит периферию еврозоны, только тогда Россия столкнется с депрессией. Однако даже в этом случае, как ожидается, она будет менее глубокой, чем в 2009 году (-8% ВВП). Цена нефти в этом случае, по прогнозам аналитиков компании, снизится в два раза – до $57 за баррель в этом году и составит $77 в 2013 году. Сейчас российский бюджет балансируется при цене в $115 за баррель, а снижение цен до $80 сулит нашей экономике катастрофу.

Цена на нефть при распаде еврозоны

Источник: Bloomberg, оценки«Ренессанс капитала»

Приведенные графики показывают, что несмотря на драматичный исход событий, ужасы 2008–2009 годов не повторятся. В целом эти оценки согласуются с теми, что накануне озвучил Центр макроэкономических прогнозов Сбербанка. На первый взгляд, это несколько странно, если учесть, что к следующей волне кризиса страна подошла с менее сбалансированным бюджетом, резервы снизились, а внешний долг достиг докризисных значений (см. график).

Долговая и фискальная позиция России

Источник: Росстат, «Ренессанс капитала»

Отсутствие у аналитиков сценария «ужас-ужас-ужас» объясняется несколькими причинами, которые позволяют менее болезненно пережить следующую волну кризиса:

- Курсовая политика. Более гибкий обменный валютный курс на 40% снижает влияние внешних шоков;

- Процентная политика. Реальные процентные ставки в отличие от 2008 года находятся в зоне положительных значений, что дает свободу маневра для быстрого снижения ключевых ставок;

- Сбалансированный рост. Сейчас в экономике нет такого перегрева, как четыре года назад;

- Оздоровление долга. В общем объеме внешнего долга доля краткосрочного долга снизилась с 23% до 13%, в том числе у частного сектора – с 30% до 15%.

Сценарии, описанные «Ренессанс Капиталом», имеют и практическое значение для инвесторов. В сегодняшнем отчете «Что бы сказал старик Фрейд?» аналитик компании Чарльз Робертсон рекомендует инвесторам больше ориентироваться на фундаментальные показатели российской экономики, чем следовать отработанной привычке инвестировать в американское качество. С точки зрения инвестиционного психоанализа, пишет он, покупка Treasuries – это всего лишь навязчивое стремление быть вместе с приоритетным объектом привязанности. Однако проблема в том, что гособлигации США больше не являются той же безопасной гаванью как прежде. Сейчас международные инвесторы предпочитают покупку 10-летних казначейских бумаг США с доходностью к погашению в 1,7% вместо акций российских компаний, предлагающих дивидендную доходность в 3,8%. Робертсон утверждает, что в долгосрочной перспективе выбранный курс окажется ошибочным. Россия далека от идеала, признает эксперт, однако она предлагает «хорошие возможности инвесторам, готовым вложиться в оттенки серого».