© Lorenzo Mattotti/Flickr.com

Успешные фондовые инвесторы давно сравниваются с быками и медведями – сильными и смелыми животными. Их менее успешных коллег иногда кличут овцами (за слепое следование трендам) или свиньями (за мешающую мыслить рационально алчность).

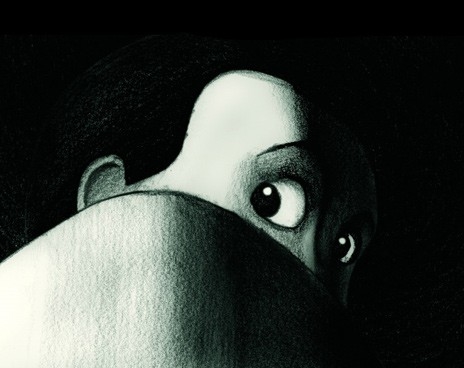

Стратегический, он же прямой, инвестор – не бык, не медведь и уж тем более не свинья или овца. По чуткому отношению к подстерегающим на инвестиционном рынке опасностям его уместнее сравнить с зайцем. Ко всем новым возможностям он относится с любопытством, однако, завидев в них даже мельчайшие признаки будущей беды, бежит.

Глубинный, первичный страх при этом всего один – потерять деньги. А он уже тянет за собой другие: ведь потерять деньги можно разными способами. Классический – заключить убыточную сделку. Для того чтобы избежать таких капиталовложений, на предварительном этапе инициируется процедура due diligence – тотальной проверки финансовых, налоговых и юридических дел объекта будущих инвестиций. У нее, правда, есть слабость: источниками информации служат бухгалтерская отчетность и данные аудиторских проверок. Проверить степень их соответствия действительности подчас удается только после захода на предприятие. Если верить, например, рассказам представителей НЛМК об их конфликте с «Макси-групп», в конечном счете реальность не всегда совпадает с ожиданиями.

Не менее, чем перспектива потерять деньги инвестора, пугает перспектива их не заработать. И здесь, как показывает практика, нет ничего страшнее плохой репутации.

Поэтому помимо due diligence при подготовке крупных инвестиционных сделок часто проводится еще одна процедура с похожим названием и смыслом – integrity due diligence (проверка благонадежности). Проводя ее, инвестор демонстрирует, что приобретая инвестиционный алмаз, он хочет знать не только его цену, но и историю – вдруг алмаз кровавый? Под «кровавым» в данном случае понимаются совершенно конкретные вещи. Главным образом – репутационные риски во всем их многообразии, которые по аналогии с известным бухгалтерским термином можно иронично назвать badwill (такой термин, кстати, действительно существует).

Badwill в свою очередь становится результатом различных неблагонадежных связей, прежде всего с криминалом и политиками (в случаях, когда такие связи предусматривают мздоимство). Не меньшую озабоченность вызывают случаи рейдерства, опубликованный компромат на менеджмент или собственников и сомнительная судебная практика.

Опасения выявить за собственниками предприятия – объекта будущих инвестиций связи с криминалом (бывших и действующих членов ОПГ) провоцируют у инвестора паническую «боязнь темноты». Подозрения вызывают буквально все темные, не просвеченные корпоративным раскрытием информации места – непубличные собственники, офшоры и прочее. Именно поэтому большинство засветившихся в нехороших вещах предпринимателей (пусть даже это было в 1990-е) имеют мало шансов привлечь в капитал своих компаний статусных международных инвесторов. Какими бы благонадежными эти компании ни были в 2010-е.

Не меньшую тревогу вызывают и связи в политических кругах, особенно когда такие связи становятся причиной необоснованного обогащения (в качестве примера сразу вспоминается «Интеко»). Трудно сказать, что вызывает большее беспокойство – несправедливость такого положения в настоящем или неизбежное падение показателей компании соразмерно снижению влияния патрона в будущем. Однако факт остается фактом: компании, успех которых обусловлен лоббистским потенциалом собственника, крайне сомнительный объект для стратегических инвестиций.

Причины беспокойства относительно агрессивного прошлого (рейдерство и судебная практика) понятны: инвестор боится рецидива в будущем, уже в своем отношении.

Отдельного внимания требует размещенный в СМИ компромат. 1990-е годы, как известно, были крайне урожайным временем для прессы: для некоторых изданий участие в информационных войнах было едва ли не вопросом выживания. Эхо этих войн слышно до сих пор. Например, репутация вполне благонадежного предпринимателя и собственника Виктора Рашникова (ММК) до сих пор находится под некоторым влиянием компромата, слитого через легендарный ресурс «Магнитный коготь». Даже несмотря на то, что контент «Когтя» на 90% состоял из домыслов, а сам сайт закрыли еще в 2001 году. В этом смысле Рашников – хрестоматийный пример того, что размещенный противниками компромат необходимо отслеживать, опровергать, а по необходимости – и судиться с его авторами. В противном случае издержки от упущенной выгоды окажутся несоизмеримо выше расходов на адвокатов и суды.

В следующей серии проекта – провокационные размышления о том, кому в России нужны стратегические иностранные инвестиции и нужны ли они вовсе.